«Агрохолдинги России-2021»

10 декабря в Москве состоялась ежегодная конференция «Агрохолдинги России-2021», организованная журналом «Агроинвестор». На мероприятии эксперты, аналитики, консультанты и непосредственные участники агробизнеса России рассказали о том, как закончился сезон-2021, и поделились планами на будущее.

Аналитики аграрного рынка единогласны: прошедший сезон в нашей стране выдался тяжелым, почти таким же, как и 2020 год, который был самым трудным для АПК в новейшей истории из-за пандемии COVID-19 и полного непонимания, как с ней бороться, как жить и работать в условии ограничений. Миновал год, но коронавирус никуда не исчез, а российский аграрно-промышленный комплекс столкнулся не только с уже привычными ограничениями, связанными с COVID-19, но и с неблагоприятными погодными условиями во многих регионах страны. Как следствие – потери урожая, обострение ситуации с заболеваниями животных, рост издержек. Меры регулирования рынка не давали работать легко и спокойно. Поэтому неудивительно, что прогнозы снижения индекса АПК по итогам года сбываются.

СИТУАЦИЯ НА РЫНКЕ ЗЕРНА

Однако есть и хорошие новости. Хотя рекорд позапрошлого сезона по сбору зерна побить не удалось, 2021 год принес вполне достойные результаты. По данным Минсельхоза России, на 10 декабря было собрано 126,8 млн т зерна, из них пшеницы – 79 млн т, ячменя – 18,9 млн, кукурузы – 16, подсолнечника – 15,8, рапса – 3 млн т. Чего ожидать в следующем году? Руководитель аналитического центра «Русагротранса» Игорь Павленский считает, что урожай в сезоне 2021 - 2022 составит 126,7 млн т зерна, в том числе пшеницы – 80,5 млн т. Посевная площадь озимых снизится на 1 млн га и составит 18,4 млн га. «В 2022 году при отсутствии «форс-мажоров» ожидается существенный прирост урожая в Приволжском и Центральном ФО, а на Юге – его сохранение на рекордном уровне текущего года», – отметил эксперт. Что же касается продажи за рубеж пшеницы – главной экспортной культуры России – прогнозируется рост спроса на мягкую пшеницу со стороны стран-импортеров Северной Африки, Ближнего Востока и Юго-Восточной Азии. В первую очередь от пострадавших из-за засухи Ирана, Турции и Алжира. В сумме по приведенным странам потенциал импорта в 2021 - 2022 годы оценивается в 78,8 млн т против 69,3 млн т в 2019 - 2020 годах (плюс 9,4 млн т). Учитывая снижение предложения из стран Северного полушария, это делает мировой баланс продовольственной пшеницы довольно напряженным.

Как сообщила директор Центра оценки качества зерна Юлия Королева, в прошедшем году в России рекордно уродилась мягкая продовольственная пшеница – 68 млн т, что на 6 млн т больше, чем в предыдущем сезоне. Кроме того, в ней стало больше протеина. Пшеницы пятого – самого низкого класса – в сезоне собрано всего лишь 13 %, хотя в прошлые годы ее было не менее 20 %. Наконец, в этом году ученые зафиксировали очень низкую зараженность мягкой пшеницы клопом вредная черепашка – 0,72 %. Это минимум с 1995 года.

ПЕРСПЕКТИВЫ ЖИВОТНОВОДСТВА

Животноводческая отрасль в нашей стране также испытывает определенные трудности. Несмотря на стабильное, по утверждению руководителя Центра отраслевой экспертизы Андрея Дальнова, увеличение роста потребления животного белка (в первую очередь мяса птицы) в России за последние пять лет, производить его становится все дороже.

Как сообщил в своем выступлении президент Национальной ассоциации производителей индейки Андрей Ковалев, эта птица в самом ближайшем будущем станет драйвером мясного роста в нашей стране. За 15 лет производство мяса индейки в России выросло более чем в 17 раз и в 2021 году составило 400 тыс. т. На сегодняшний день в рейтинге топ-10 стран крупнейших экспортеров индейки Россия занимает четвертое место после США, Польши и Германии. Есть все основания утверждать, что в ближайшие несколько лет по потреблению мяса этой птицы россияне станут вторыми после американцев. Популярности индейки способствует относительно низкая цена, а также то, что ее мясо пропагандируют в качестве одного из базовых продуктов для здорового питания.

ПРОБЛЕМЫ МОЛОЧНОЙ ИНДУСТРИИ

А вот потребление молочных продуктов за последние годы заметно снижается из-за роста цен на них. В среднем по рынку в этом году их стоимость увеличилась на 40 %. Представители многих агрохолдингов, располагающих активами в сфере молочного животноводства, заявили, что либо уже избавились от них, либо планируют сделать это в ближайшее время. Но как быть тем компаниям, для которых производство молока является основой бизнеса?

Генеральный директор компании «Кабош» Дмитрий Матвеев рассказал, что из-за введенных экспортных ограничений сельхозпроизводители не спешат продавать зерно дешево, а ждут рост его цены. Многие кормовые компоненты, например, шроты, «Кабош» закупает за рубежом. На их цену негативно влияет подросший курс доллара и евро к рублю. Только в 2020 году из-за повышения курса валют компания потеряла 300 млн руб. «Для развития агробизнеса нужно не вводить ограничения, а создавать условия, которые будут стимулировать производство, – заявил Дмитрий Матвеев. – Ярким примером того, что ограничение импорта не улучшает отечественный бизнес, как ни парадоксально, служит эмбарго на поставки импортной продукции начиная с 2014 года. Лучше конкурировать с европейскими производителями сыров, чем с Беларусью, где сельское хозяйство полностью дотационное.

Я уверен, кого ни спроси в этом зале, какой сыр они любят, 80 % назовут Пармиджано-Реджано и Грана Падано. Сегодня их запрещено ввозить. Можем ли мы их производить? Технически – да, практически – нет! Дело в том, что они делаются из непастеризованного молока, из которого у нас на законодательном уровне запрещено варить сыры» – пояснил Дмитрий Матвеев.

Он добавил, что лично обращался к властям с просьбой пересмотреть некоторые законодательные аспекты для того, чтобы российские сыроделы имели возможность действительно заняться импортозамещением, однако его просьбу так и не выполнили, объяснив это сложностью процесса.

КАДРОВЫЕ ВОПРОСЫ

Актуальной темой последних двух лет продолжает оставаться нехватка кадров в сельском хозяйстве. По мнению экспертов, дефицит рабочей силы связан, во-первых, с тем, что работать на селе считается не престижно, во-вторых, с тем, что из-за введения противоэпидемических мер стало трудно, почти невозможно, организовать приток рабочей силы из ближнего зарубежья.

Генеральный директор ГК «Малино» Сергей Лупехин рассказал об опыте привлечения людей, осужденных к принудительным работам. «В 2017 году вступили поправки к УК РФ, которые позволяют перевести на принудительные работы заключенных колоний, осужденных за преступления небольшой и средней тяжести или за тяжкое преступление, совершенное впервые. Для этого агропредприятие организует проживание осужденных и группы службы исполнения наказания, которые будут их контролировать. В этом году ГК «Малино» открыло первое общежитие на 50 человек. Осужденные к принудительным работам трудоустроены на предприятии «Северка», на котором выращиваются картофель и овощи.

Такие сельхозработники фактически соблюдают два условия: трудятся и проживают в общежитии. В свободное от работы время они могут ходить в кино, встречаться с родственниками. Определенная степень свободы мотивирует их к активному труду. По закону от 5 до 20 % их зарплаты удерживаются в доход государства, также вычитаются деньги за место в общежитии. Оставшиеся заработанные средства они могут использовать по своему усмотрению. Среди этих осужденных есть молодые люди, которые имеют возможность освоить новые профессии, что разрешено им по законодательству. Их можно даже отправить на обучение».

ОСНОВНЫЕ ПЕРСПЕКТИВЫ

Как отметил в своем докладе директор Департамента агропромышленной политики Евразийской экономической комиссии Армен Арутюнян, в рамках госпрограммы АПК в 2021 году на поддержку сельхозпроизводства в России было выделено более 290 млрд руб. Со следующего года Минсельхоз России приступает к реализации госпрограммы по эффективному вовлечению в оборот земель сельхозназначения и развития мелиорации. Финансирование на первые три года из федерального бюджета на эти цели составит порядка 94,3 млрд руб.

Тем не менее, говоря о планах на 2022 год, многие представители агробизнеса не скрывали своих опасений. Развитие продолжится, но компании будут сконцентрируют свои усилия на наиболее перспективных для себя направлениях.

Большинство представителей агрохолдингов согласилось с тем, что в ближайшие несколько лет агропромышленную отрасль России ждет существенный рост стоимости средств производства и себестоимости продукции, вместе с падением розничных цен на нее. К этой ситуации все готовятся по-разному.

Директор группы растениеводства «Агротерра» Валерий Редькин объяснил, что его компания сделает ставку на продукты с высокой добавленной стоимостью. Например, будут больше выращивать высокоолеиновые сорта подсолнечника и рапса. В то же время за счет цифровизации и информатизации производства сотрудники «Агротерры» планируют сократить долю интуитивно принимаемых решений в пользу основанных на анализе данных.

Директор по связям с инвесторами и устойчивому развитию ГК «Русагро» Светлана Кузнецова рассказала, что компания планирует расширение масложирового бизнеса, который в последние годы стал драйвером роста. Кроме того, скоро начнет работу селекционно-семеноводческий центр «Русагро-семена», в котором в котором планируется вести селекцию гибридов сахарной свеклы, приспособленных под конкретные климатические условия.

По словам заместителя генерального директора по научно-технической деятельности ГК «Прогресс Агро» Йожефа Фекете, ставку на развитие свекловичного и семенного бизнесов делают и в их компании. В будущем году она намерена увеличить объем производства свекловичного жома с 25 тыс. т до 40 тыс. т. Планируется также развивать селекцию и семеноводство кукурузы, гибриды которой будут конкурировать с зарубежными.

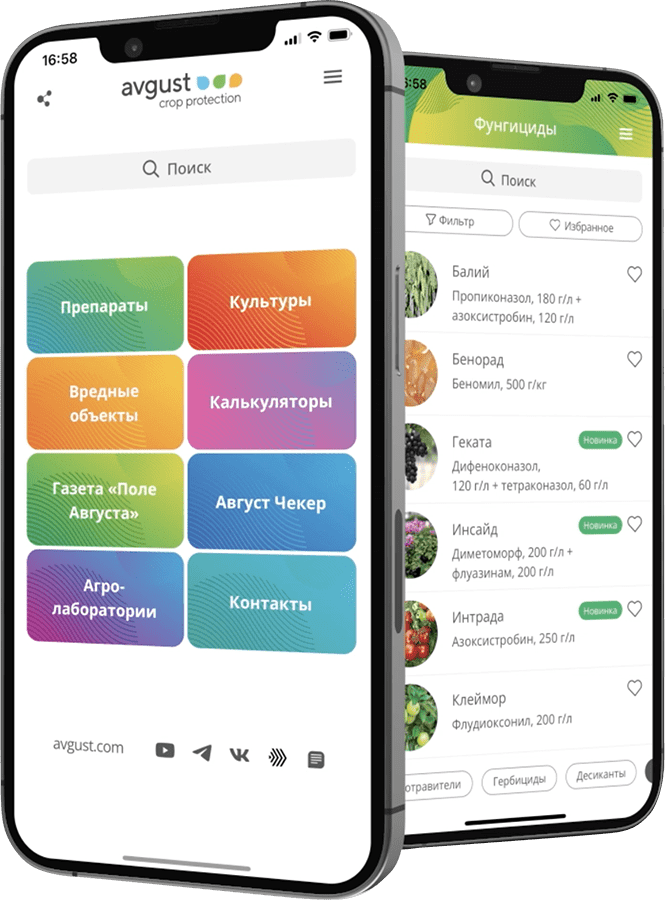

Что же касается общих прогнозов на будущее, эксперты АПК опасаются резкого подорожания средств защиты растений. Вызывает беспокойство и неопределенность с их поставками. Рост стоимости средств производства продолжится, увеличится себестоимость продукции, а вот розничные цены на нее пойдут вниз. Продолжится дальнейшая разбалансировка рынка вследствие нарушение энергетических, логистических и трудовых цепочек.

Остается надеяться, что простые потребители не потеряют аппетит, и спрос на сельхозпродукцию в России будет все так же высок.

Материал подготовил

Альгирдас РУЙБИС

Фото журнала «Агроинвестор»

Подписи к фото:

Армен Арутюнян и Андрей Дальнов

Юлия Королева

Опубликовано в номере 2 за 2022 год

Перепечатка и копирование материалов на электронные ресурсы только с письменного разрешения редакции и с указанием первоисточника.