Последние недели обнадеживают российских производителей и экспортеров зерна ростом цен. Аномальные майские заморозки, уничтожившие больше 1 млн га посевов, подогрели рынок, цены поддержало и ожидаемое снижение урожаев в крупнейших странах-экспортерах. Forbes разбирался, как долго будет дорожать зерно и поможет ли это сельскому хозяйству, не первый год страдающему от падения рентабельности

Минсельхоз России продолжает анализировать последствия аномальных майских заморозков. По последним данным, озвученным главой ведомства Оксаной Лут, в начале мая погибли посевы на площади свыше 1 млн га — или 1,2% всей площади. Впрочем, по словам министра, большая часть этих площадей уже пересеяна, а заморозки не отразятся на прогнозе по урожаю зерновых и масличных.

Но опасения по поводу урожая зерновых уже привели к росту внутренних цен. На российских зерновых биржах 3 мая пшеница четвертого класса с поставкой до зерновых терминалов Новороссийска торговалась в диапазоне 14 100–14 900 рублей за тонну, к 5 июня стоимость выросла до 16 600–18 350 рублей. Оптовые закупочные цены на пшеницу четвертого класса без НДС на 6 июня в зависимости от региона, клейковины, производителя и года урожая варьируются от 9800 до 17 200 рублей. Месяц назад стоимость находилась в диапазоне 8200–14 900 рублей за тонну.

Глобальный тренд

На фоне новостей о заморозках и возможном снижении урожая зерновых начали расти и мировые цены, отмечает вице-президент и начальник аналитического департамента Газпромбанка Дарья Снитко. Она рассказывает, что экспортный индекс пшеницы 12,5% FOB (с доставкой на борт) Новороссийск на 31 мая 2024 года составил $251 за тонну. При этом средняя экспортная цена на пшеницу 12,5% FOB Новороссийск в мае составляла $234 за тонну — на $24 выше, чем в апреле. По данным аналитической компании «СовЭкон», на середину мая российская пшеница на мировом рынке торговалась по $238 за тонну, что на $21 дешевле французской. Снитко также отмечает, что на июньских тендерах Египетского государственного агентства по закупкам продовольствия (GASC) и Алжирской государственной компании (OAIC) цены выигравших предложений составили оценочно $245–254 за тонну FOB Новороссийск.

По словам аналитика ФГ «Финам» Александра Потавина, в мае мировые цены на основные зерновые показали самый большой месячный скачок за последние два года. «Биржевые спекулянты в прошлом месяце взяли на вооружение тему российских заморозков и разогнали цены на пшеницу до $710 за 100 бушелей, или $260 за тонну — это на 25% выше, чем они были в среднем в апреле», — говорит Потавин. Впрочем, напоминает он, уже к 5 июня биржевая стоимость пшеницы опустилась до $668 за 100 бушелей, или $245 за тонну. Цена вернулась к тем уровням, где она была летом 2023 года. «То есть долгосрочно на рынке зерна ничего не изменилось — просто котировки контрактов на пшеницу в начале мая быстро восстановились после апрельской ценовой просадки до уровней среднегодовых значений», — считает Потавин.

Но все же рост мировых цен на пшеницу — глобальный тренд, утверждает председатель правления Союза экспортеров зерна Эдуард Зернин. По словам Снитко, мировые цены растут из-за ожиданий существенного снижения объемов производства в ключевых странах-экспортерах. «Меньшие объемы на рынке подразумевают более высокие цены», — объясняет Снитко. По словам Зернина, в ситуации неясности и опасений за новый урожай российские экспортеры видят текущий уровень предложения $255–260 за тонну в качестве ориентира цены. «Возможен рост до $260 за тонну в ближайшее время, — соглашается Снитко. — Но это будет пиковое значение».

В свою очередь в Минсельхозе, напоминает Потавин, уже заявляли, что погибшие посевы будут пересеяны, и для этого имеются все необходимые ресурсы. «Часть потерь российские аграрии после заморозков еще смогут вернуть в предстоящем сезоне, поэтому не стоит ждать нового мирового скачка цен на продовольствие. Но здесь, опять же, надо делать поправку на то, какой будет погода в остальной части лета в Северном полушарии», — комментирует Потавин.

Импульс изнутри

Консенсус-прогноз по урожаю зерна в новом сезоне от Союза экспортеров зерна — 125,4 млн т, из которых пшеницы — 79,5 млн т. По мнению аналитиков Института конъюнктуры аграрного рынка (ИКАР), Россию ждет валовый сбор зерна в 129,5 млн т, в том числе пшеницы — 81,5 млн т. Минсельхоз в свою очередь подтвердил прогноз по урожаю зерновых в следующем сельскохозяйственном сезоне в 132 млн т. В 2023 году Россия собрала 144,9 млн т зерна, в том числе 92,8 млн т пшеницы.

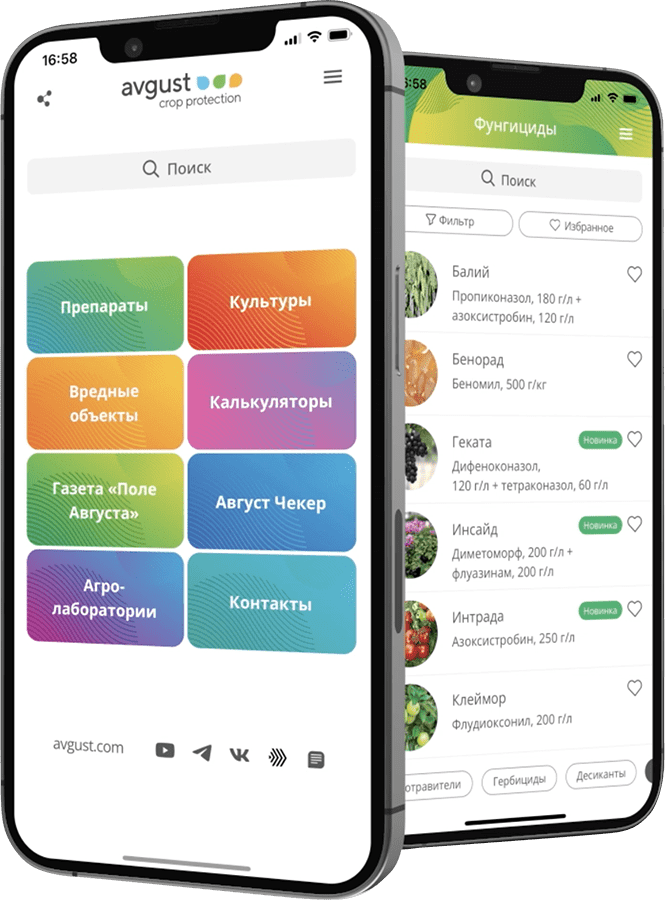

Но, озвучивая оценку в 1 млн га пострадавших, а затем пересеянных площадей, Минсельхоз не учитывает территории, которые пострадали сначала от засухи, потом от заморозков, но пересеиваться не будут, а значит, изначально планируемые объемы урожая с них аграрии не получат, обращает внимание генеральный директор одного из крупнейших в России производителей пестицидов «Август» Михаил Данилов. А с учетом сложностей посевной кампании в ряде регионов Сибири, где из-за дождей техника вышла на поля минимум на две недели позже обычного, перспективы по валовому объему продукции по итогам сезона становятся все менее очевидными, добавляет собеседник Forbes.

В последние годы из-за рекордных урожаев зерна, высоких запасов, ограниченного пошлиной экспорта и растущей себестоимости, российские производители жили в ситуации постоянно снижающейся рентабельности. Но несмотря на период роста глобальных биржевых цен, говорить о серьезных позитивных изменениях для них пока рано, считают опрошенные Forbes эксперты. «Экспортеры, закупающие зерно, работают в рынке, где цена определяется спросом и предложением, — напоминает Зернин из Союза экспортеров зерна. — В формуле рыночной цены нет ни экспортных пошлин, ни финансовых нормативов аграриев».

К тому же сельхозпроизводители все еще зажаты в тиски растущей себестоимости, отмечает Данилов. Да и минусовая температура в мае не только лишила аграриев части будущего урожая, с экономической точки зрения она ударила по оборотным средствам сельхозтоваропроизводителей, которые в разгар сезона были вынуждены в экстренном порядке искать дополнительные финансовые ресурсы на пересев или защитно-восстановительные мероприятия. И это в условиях отсутствия у большинства предприятий свободных оборотных средств и при ограниченном, в том числе из-за высоких ставок, доступе к кредитованию. «Даже при поддержке в виде страховых выплат в рамках режима чрезвычайной ситуации проблема дефицита оборотных средств и снижения рентабельности отрасли остается острой», — отмечает Данилов.

Немного облегчит ситуацию, правда, в первую очередь для экспортеров, то, что на фоне роста цен Минсельхоз планирует повысить на тысячу рублей базовую цену для расчета экспортной пошлины, отмечает Снитко. Например, на пшеницу порог «отсечки» для расчета экспортной пошлины вырастет до 18 000 рублей за тонну.

Турецкий эффект

У роста глобальных цен есть и негативная сторона — страны-покупатели, недовольные повышением, изыскивают возможности коррекции ситуации. Так, Турция, имея внушительные запасы пшеницы (около 9 млн т), решила закрыть импорт пшеницы на период с 21 июня по 15 октября, сообщают в Союзе экспортеров зерна. «Это наглядный пример того, насколько рынок реального зерна отличается от рынка деривативов в Чикаго или Париже», — говорит Зернин. По его словам, данная мера отечественным сельхозпроизводителям и экспортерам ничего хорошего не сулит: Турция в апреле являлась вторым покупателем российской пшеницы в текущем сезоне.

Тем не менее в мае экспорт пшеницы из России, по оценкам «СовЭкона», стал рекордным — 4,4 млн т. Предыдущий самый высокий для этого месяца результат был достигнут в прошлом году (4,1 млн т), а среднегодовое значение для мая составляет 1,5 млн т. Поставки отечественного зерна за рубеж с начала текущего года по май, по данным Россельхознадзора, выросли на 15% год к году, до 30,8 млн т. Экспорт зерна в новом сезоне ИКАР оценивает на уровне 55,5 млн т. Прогноз на экспорт от Союза экспортеров зерна на 2024 год — 54 млн т. Минсельхоз предполагает, что экспортировать удастся 60 млн т.

Пятерка крупнейших импортеров пшеницы достаточно стабильна, говорит Зернин, это Египет с 7,6 млн т на конец мая, Турция (6,5 млн т), Бангладеш (3,6 млн т), Пакистан (2,1 млн т) и Алжир (2 млн т). «Во второй десятке хотелось бы отметить Кению (1,9 млн т) и Индонезию (1,6 млн т), которые набрали высокий темп закупок в уходящем сезоне и вполне могут претендовать на позиции в первой пятерке импортеров российской пшеницы», — говорит Зернин. А введение ЕС запретительных пошлин на импорт зерна из России на перспективах зернового экспорта, по мнению опрошенных Forbes экспертов, почти не отразится.

За ключевые для российских экспортеров рынки Ближнего Востока и Африки Россия конкурирует в первую очередь с другими черноморскими поставщиками, указывает Снитко, такими как Болгария, Румыния, и с Францией. «На выбор стран-покупателей в первую очередь влияет цена, кроме того, значение имеет логистика и удобство финансовых трансакций», — комментирует эксперт.